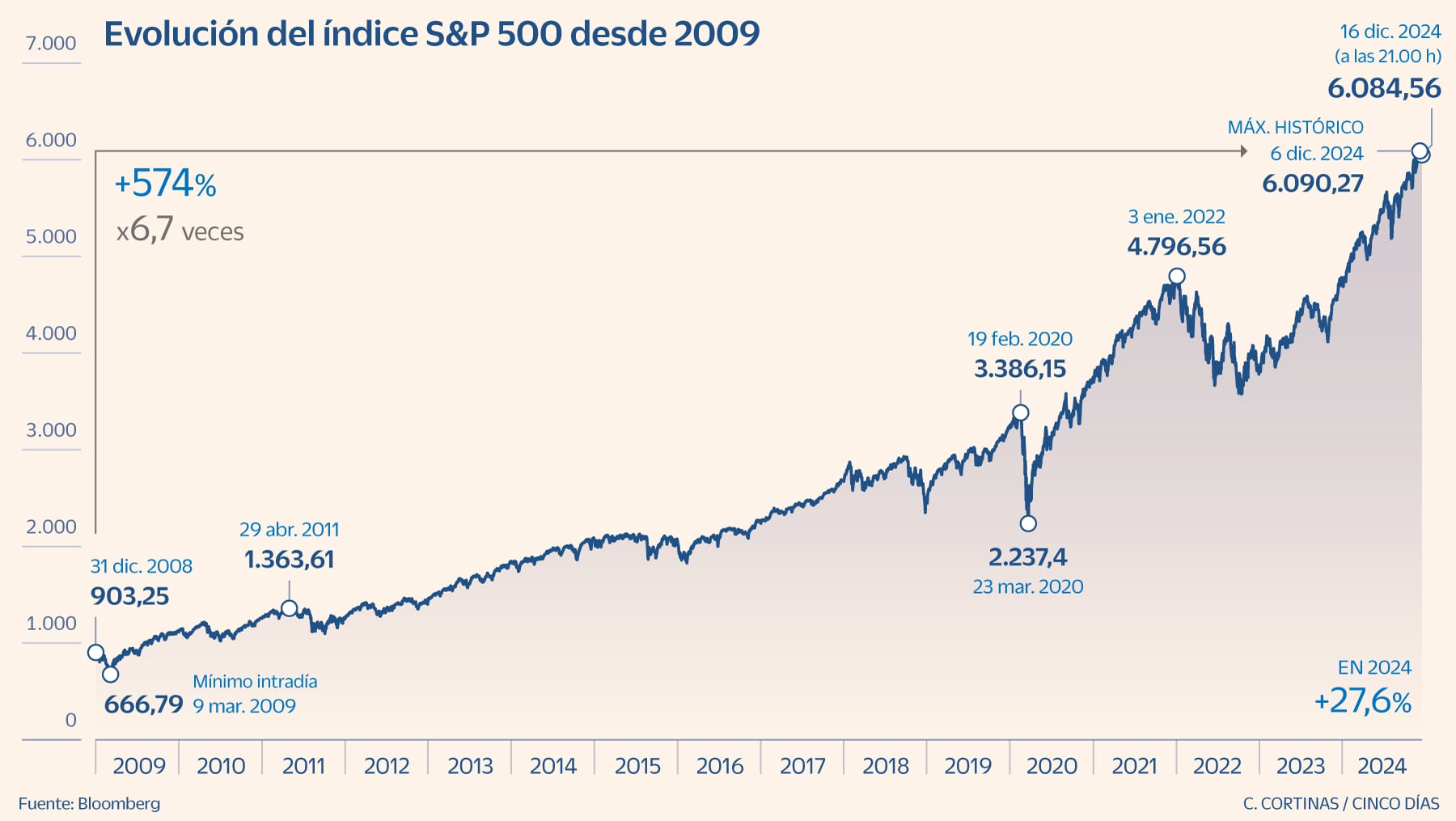

La cifra puede parecer satánica pero resulta celestial a la hora de calcular plusvalías. El índice S&P 500, referente global para la inversión en Bolsa, marcó en marzo de 2009 mínimos del presente siglo en los 666 puntos. Fue el nivel al que tocó fondo tras el derrumbe provocado por la crisis de Lehman Brothers, pero desde entonces mantiene un imparable ascenso que promete llevarle en 2025 a un nuevo hito de resonancias diabólicas: los 6.666 puntos. Es el nivel al que Bank of America prevé que se sitúe el S&P 500 a finales del próximo año, lo que supone un potencial de subida del 10% desde el entorno actual. Más allá de la cifra exacta, se trata de un recorrido alcista compartido en líneas generales por gran parte de las firmas de análisis, a pesar de la elevada incertidumbre que plantea el inicio de mandato de Donald Trump.

Los analistas prevén un ascenso de entorno al 10% el próximo año para el índice estadounidense, que habrá multiplicado por diez su valor desde que tocó fondo en 2009

Los analistas prevén un ascenso de entorno al 10% el próximo año para el índice estadounidense, que habrá multiplicado por diez su valor desde que tocó fondo en 2009

La cifra puede parecer satánica pero resulta celestial a la hora de calcular plusvalías. El índice S&P 500, referente global para la inversión en Bolsa, marcó en marzo de 2009 mínimos del presente siglo en los 666 puntos. Fue el nivel al que tocó fondo tras el derrumbe provocado por la crisis de Lehman Brothers, pero desde entonces mantiene un imparable ascenso que promete llevarle en 2025 a un nuevo hito de resonancias diabólicas: los 6.666 puntos. Es el nivel al que Bank of America prevé que se sitúe el S&P 500 a finales del próximo año, lo que supone un potencial de subida del 10% desde el entorno actual. Más allá de la cifra exacta, se trata de un recorrido alcista compartido en líneas generales por gran parte de las firmas de análisis, a pesar de la elevada incertidumbre que plantea el inicio de mandato de Donald Trump.

En el momento en que el índice estadounidense alcance los 6.666 puntos se habrá multiplicado por diez el mínimo de 2009, lo que da a la previsión de los expertos el carácter de un hito histórico. Por el camino queda la remontada iniciada entonces tras la Gran Crisis Financiera, el primer mandato de Trump, la pandemia, la eclosión bursátil de los gigantes tecnológicos que hoy dominan Wall Street y, más recientemente, la victoria electoral que dará a Trump un nuevo mandato. Su triunfo en las presidenciales de noviembre permitió precisamente al S&P conquistar por primera vez en su historia los 6.000 puntos. Y máximo a máximo, el índice acumula en 2024 un ascenso del 28%.

La llegada al poder de Donald Trump ha sido el gran catalizador para la continuidad de la subida del S&P 500 que prevén la gran mayoría de firmas de análisis para 2025. Al menos en el más corto plazo. Las políticas de rebajas de impuestos y menos regulación que defiende Trump han sido muy bien recibidas por los inversores, que de momento arrinconan la amenaza que para el crecimiento y la inflación de EE UU también suponen el aumento de aranceles y la expulsión de inmigrantes que promete el próximo presidente de la mayor economía del mundo.

Para Bank of America, 2025 es la oportunidad para prepararse para “el infierno cíclico” del S&P 500, en un guiño a la diabólica cifra de la estimación de su precio objetivo para el índice. No se trata de un infierno de pérdidas apocalípticas, sino de ganancias en sectores ligados a la economía, aprovechando que el posicionamiento del mercado en los valores cíclicos es el más reducido desde la gran crisis financiera. El banco estadounidense sobrepondera, de hecho, al sector financiero, el consumo discrecional, el de materiales de construcción, el inmobiliario y el eléctrico. Y aunque reconoce que su proyección del 6.666 para el S&P implica un potencial del 10%, “hay más oportunidades por valores que en el índice”. Así, no sería cuestión de subirse a lomos del índice sino de una acertada posición en compañías y sectores. Bank of America prevé un alza del 13% en el beneficio por acción del S&P 500, hasta los 275 dólares y relativiza el impacto que pueden llegar a tener las políticas de Trump, la gran incógnita con que arrancará 2025. Por ejemplo, el control de la inmigración y la inflación salarial podrían dañar los márgenes de beneficio de las empresas y frenar los recortes de tipos de interés de la Fed, si bien el crecimiento de los salarios reales sería positivo para el gasto discrecional.

Pero el optimismo de los analistas en la continuidad del rally del S&P 500 en 2025 se asienta en la expectativa de que Trump no llevará a la práctica la totalidad de sus promesas electorales en materia económica. De lo contrario, una ofensiva arancelaria a escala mundial terminaría por dejar más inflación y menos crecimiento en EE UU. En UBS ven el S&P 500 el año próximo en los 7.000 puntos en un escenario de repunte del crecimiento, en el que se alcanza un acuerdo comercial. Pero es un escenario al que la firma suiza concede un 25% de probabilidades. En su escenario base, al que da un 40% de opciones, el S&P avanza hasta los 6.600 aupado por la desregulación y la mejora de la confianza empresarial y con una aplicación selectiva de aranceles sobre importaciones chinas y europeas clave.

En la gestora estadounidense Federated Hermes sitúan al S&P 500 el próximo año en los 7.000 puntos. Y en los 7.500 en 2026. “Prevemos una aplicación relativamente rápida de la agenda procrecimiento del presidente Trump”, explica Stephen Auth, director de inversiones de renta variable global de la firma. Esa agenda incluye un descenso en el impuesto de sociedades y “una carga reguladora gubernamental sustancialmente menor que mejore la productividad y el crecimiento económicos”. Los 7.000 puntos del S&P 500 tampoco serían, en su opinión, motivo para sufrir de vértigo alcista. “La valoración del S&P 500 puede ampliarse a un nivel en torno a 21,5 veces los beneficios futuros. Este múltiplo, aunque históricamente elevado, es en realidad un objetivo de valoración mixto basado en un múltiplo más normal de 18 sobre el mercado en general, excluidas las empresas estadounidenses growth de gran capitalización” argumenta. En su opinión, esos gigantes de Wall Street pueden y deben cotizar con una prima sustancialmente superior dados sus sólidos fundamentos a largo plazo.

En DWS esperan que los beneficios de las empresas del S&P 500 aumenten el próximo año entre el 10% y el 15%, según explica el director de inversiones de la gestora alemana en EE UU, David Bianco. La firma ve al índice estadounidense en los 6.500 en un horizonte de doce meses. “Es probable que las valoraciones de las acciones estadounidenses se mantengan muy altas, con una relación precio-beneficio a futuro de 21,5 veces, pero esto se justifica por el impulso de las ganancias y la expansión económica duradera de Estados Unidos”, explica.

Las perspectivas para la economía y la Bolsa estadounidense son buenas pero, una vez más, van a depender del alcance de las políticas de Trump. Es por ello que sin renunciar a Wall Street, algunas gestoras también llamen a cierta prudencia, vaya a ser que el nuevo territorio del S&P 500 sobre los 6.000 puntos termine por resultar endiablado. “Vale la pena mirar más allá de las acciones sobrevaloradas. El impacto real sobre el crecimiento dependería de en qué grado se implemente la agenda de Trump. En vez de dejarnos llevar por este sentimiento positivo con empresas de gran capitalización con valoraciones elevadas, preferimos favorecer áreas con mejores valoraciones, como el S&P equiponderado”, concluyen en Amundi.

Feed MRSS-S Noticias